Vermogenswinstbelasting verkoop

Als u een huis verkoopt in Andalusië, Spanje, betaalt u in veel gevallen binnen uw verkoopkosten Vermogenswinstbelasting (Impuestos de Ganancias Patrimoniales) over uw officiële winst aan de Spaanse belastingdienst. Deze winst wordt gerekend over het verschil tussen de waarde van de woning in de Koopakte en Verkoopakte van de notaris minus bepaalde fiscale aftrekposten. Als u het onroerend goed via een erfenis heeft verkregen, wordt de waarde ervan afgetrokken van de erfakte.

De advocaten van C&D Solicitors kunnen de totale verkoop van uw woning in Andalusië verzorgen en u voorzien van fiscaal advies over aftrekposten en vrijstellingen op basis van uw persoonlijke situatie en aan-/verkoopdatum. Als u een niet-fiscale inwoner van Spanje bent, al dan niet afkomstig uit de Europese Unie, kunnen wij ook de vermogenswinstbelastingaangifte verzorgen of zelf aangifte doen.

Belastingtarieven voor fiscaal ingezetene en niet-fiscaal ingezetene verkopers van en buiten de EU

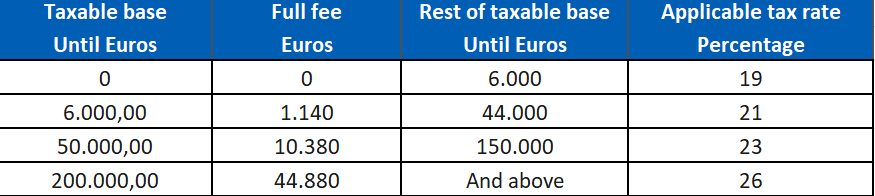

Volgens de belastingdienst zijn er drie soorten verkopers: degenen die fiscaal ingezetene zijn van Spanje, niet-fiscale ingezetenen uit de EU en niet-fiscale ingezetenen van buiten de Europese Unie. Als u fiscaal inwoner bent van Spanje, moet dit aan de notaris worden bewezen via een certificaat van de Belastingdienst en moeten deze buitenlandse verkopers hun winst aangeven via de volgende IRPF-inkomstenbelasting voor fiscale inwoners.

-

Niet-fiscaal ingezeten verkopers

Verkopers die geen fiscale ingezetenen van Spanje zijn, betalen 19% vermogenswinstbelasting over hun nettowinst bij de verkoop van een Spaans onroerend goed (zowel voor EU- als niet-EU-ingezeten verkopers).

-

Fiscaal ingezeten verkopers

Spanjaarden en verkopers die officieel fiscaal inwoner zijn van Spanje (bewezen door een certificaat van de Belastingdienst) betalen progressief tussen 19 en 26% van de belasting over hun winst via hun volgende IRPF-inkomstenbelasting.

3% Vermogenswinstbelasting-aanbetaling over de verkoopprijs voor niet-fiscale inwoners

Niet-fiscale ingezetenen die volgens de wet een woning in Spanje verkopen, moeten tijdens de oplevering bij de notaris een aanbetaling van 3% over de verkoopprijs betalen. Dit is dus het moment waarop beide partijen de akte ondertekenen en de rest van de huisprijs minus aftrekposten of inhoudingen aan de verkoper wordt betaald. De Spaanse wet verplicht de koper om deze 3% aanbetaling over de koopprijs in te houden/in te houden en namens de verkoper aan de Belastingdienst te betalen. Dit kunt u alleen voorkomen als u fiscaal inwoner bent van Spanje en dit bij de notaris kunt aantonen met een recent certificaat voor fiscale woonplaats van de Belastingdienst.

BELANGRIJK: Deze regel bestaat uiteraard om te voorkomen dat de verkoper Spanje verlaat zonder aangifte te doen van de vermogenswinstbelasting over zijn winst. Hoewel niet alle verkopers dit doen, is het echter nog steeds een wettelijke verplichting om de eindaangifte te doen als het uiteindelijke bedrag van de belastingberekening hoger is dan de aanbetaling van 3%.

Teruggave van de aanbetaling van 3% bij verkoop met verlies

U kunt de aanbetaling van 3% vermogenswinstbelasting terugvragen als u kunt aantonen dat u met verlies of met slechts een kleine winst heeft verkocht. Uw advocaat (advocaat) kan het papierwerk van de belastingaangifte verzorgen en het proces duurt enkele maanden. Het geld kan rechtstreeks naar uw buitenlandse bankrekening worden overgemaakt.

De vereiste van de IRNR-belastingaangifte van de afgelopen vier jaar plus de feitelijke aangifte

Als u wilt dat uw advocaat de 3%, of een deel daarvan, terugvraagt, kan hij voor u een exacte berekening maken. Houd er echter rekening mee dat u in dit geval moet bewijzen dat alle eigenaren de afgelopen vier jaar plus de huidige IRNR-inkomstenbelasting voor niet-fiscale inwoners van Spanje hebben betaald. De IRNR-belasting is gebaseerd op de kadastrale waarde van het onroerend goed en wordt één keer per jaar of, als u verhuurt, elk kwartaal aangegeven. Heeft u de afgelopen jaren uw IRNR niet betaald, vraag dan uw advocaat om alle kosten te berekenen. Ondanks de IRNR-belasting en administratiekosten kan het rendement toch in uw voordeel uitvallen.

Aftrek van de vermogenswinstbelasting bij verkoop

Om uw belastingaftrek te krijgen op de belastbare basis van de winst die is goedgekeurd door de Spaanse belastingdienst, heeft u correcte en officiële facturen nodig. Dit betekent afgedrukte facturen met een prijs inclusief BTW (IVA), de fiscale gegevens van de leverancier, uw eigen gegevens (inclusief NIE- of DNI-nummer). Bovendien moet het de gegevens van het onroerend goed bevatten (kadaster- of kadasternummer), zodat u niet dezelfde factuur voor verschillende onroerend goed kunt gebruiken.

Dit zijn voorbeelden van de officieel toegestane aftrekposten:

- ITP Overdrachtsbelasting (bestaande eigendommen)

- BTW en AJD-belasting (nieuwbouwpromotie)

- Juridische kosten (rekening van de advocaat of procureur)

- Notariskosten bij aankoop of erven

- Rekening Eigendomsregister

- Belastingen op bouwvergunningen

- Lokale Pluswaardebelasting (Plusvalia of IIVTNU)

- Onroerendgoedcommissie over de verkoop

Renovatiekosten aftrekken van de vermogenswinstbelasting

Ook kunt u renovatie- of verbouwingskosten die de waarde van de woning hebben verbeterd, zoals een nieuwe keuken of badkamer, aftrekken. Lees meer over dit onderwerp in ons juridisch nieuwsartikel:

Voor de aftrek van de vermogenswinstbelasting is een officiële betalingsmotivatie vereist

Daarnaast heeft u het officiële betalingsbewijs nodig, dus een bankuittreksel van de overboeking of een kopie van een bankcheque. Contante betalingen met alleen een kassabonbewijs zijn door de Belastingdienst niet toegestaan voor aftrek van de Vermogenswinstbelasting.

Prijs boven meubels, inventaris voor verkoper versus koper

Het is belangrijk om te weten dat de officiële waarde voor meubilair of inventaris in de eigendomsbewijzen niet meetelt als de waarde van het onroerend goed. Dit betekent dat als uit uw aankoopakte bijvoorbeeld € 20.000,- voor het meubilair blijkt en u niet dezelfde deal heeft met uw koper, u over dit bedrag Vermogenswinstbelasting betaalt als u met winst verkoopt. Om deze reden adviseren wij verkopers om te proberen een (redelijke) prijs voor de meubelen te onderhandelen. Wilt u echter verder onderzoek van de Belastingdienst vermijden, dan kunt u het beste nooit hoger gaan dan 10% van de verkoopprijs. Voor de koper is er op dit moment ook een voordeel, aangezien hij nu 4% ITP Overdrachtsbelasting betaalt in plaats van de normale 7% in Andalusië).

Verkoopt u ook een aan de woning gekoppelde bedrijfsactiviteit zoals een B&B (Bed & Breakfast)? Dan kunt u ook een waarde invullen voor bijvoorbeeld de goodwill om minder vermogenswinstbelasting te betalen.

Vrijstellingen/uitzonderingen voor vermogenswinstbelasting-betaling als u fiscaal inwoner bent

Als u een woning in Andalusië verkoopt en u bent een bewezen fiscaal inwoner van Spanje, zijn er twee scenario’s waarin u geen vermogenswinstbelasting hoeft te betalen over uw winst. Uw advocaat (advocaat) kan op papier controleren of u daadwerkelijk aan deze eisen voldoet. Dit kan immers nogal complex zijn. In bepaalde omstandigheden kan het zelfs de moeite waard zijn om op deze belastingvoordelen te anticiperen als u flexibel bent op het moment van uw toekomstige verkoop.

-

65+ en verkoop van uw eerste woonhuis

Bent u ouder dan 65 jaar en verkoopt u uw eerste woning met winst, dan hoeft u geen vermogenswinstbelasting te betalen. Hiervoor moet u de laatste 3 jaar ingeschreven zijn bij het gemeentehuis (empadronamiento) op dit adres en fiscaal inwoner zijn van Spanje. Het is geen vereiste om uw verkoopgeld in een ander eerste verblijfshuis te investeren.

-

Verkoop en aankoop van een eerste woonhuis

Er bestaat een mogelijkheid om vrijstelling te krijgen van de Vermogenswinstbelasting als u een eerste verblijfswoning verkoopt maar ook een nieuwe eerste verblijfswoning koopt. (In bepaalde gevallen is het zelfs mogelijk om de vrijstelling van de Vermogenswinstbelasting over te dragen naar een eerste verblijfswoning in een ander land. Voor de exacte voorwaarden kunt u uw advocaat raadplegen.)

U moet dit aangeven in uw IRPF-belastingaangifte en u kunt dit alleen doen als u aan de volgende vereisten voldoet.

- Zowel het verkochte als het gekochte onroerend goed moet worden bewezen als uw eerste verblijfplaats via de empadronamiento-registratie van het gemeentehuis.

- U moet fiscaal inwoner zijn van Spanje (belastingcertificaat van de Belastingdienst)

- De nieuwe aankoop dient binnen 2 jaar na verkoop van de woning te gebeuren. Houd er rekening mee dat alleen de data van ondertekening van de eigendomsbewijzen of koop-/verkoopakten bij de notaris tellen, niet die van de particuliere koopovereenkomsten. (Dit is uiteraard extra belangrijk als het gaat om nieuwbouwwoningen.) Theoretisch is het echter ook toegestaan om voor deze vrijstelling eerst de nieuwe woning te kopen en vervolgens de eerste woning binnen 2 jaar te verkopen.

- U kunt alleen het proportionele deel van de vermogenswinstbelasting overdragen in functie van de waarde van de eigendommen. Als u dus voor 500.000 euro verkoopt en voor 250.000 euro koopt, kunt u slechts de helft van de vermogenswinstbelasting overdragen naar het volgende onroerend goed en moet u de andere helft nu betalen.

- Als u om wat voor reden dan ook een bepaald bedrag aan contant geld wilt aanhouden waarvoor u besluit een Spaanse hypotheek af te sluiten, dan is op dit bedrag ook de vermogenswinstbelastingvrijstelling van toepassing.

C&D Solicitors, gespecialiseerde advocaten voor uw vastgoedverkoop in Andalusië

Denkt u erover om uw stads- of landelijke woning te verkopen? Lees dan via deze link alles over de voordelen van het inhuren van een gespecialiseerde advocaat voor uw verkoop in Andalusië.